Tout comprendre sur la multi bancarisation

La multi-bancarisation offre de nombreux avantages aux particuliers et aux entrepreneurs, notamment en termes de flexibilité, de diversification des services et de gestion des risques. Avec l’évolution des services bancaires numériques et une concurrence accrue entre les établissements financiers, cette tendance est en constante augmentation. Alors, qu’est-ce qu’être multi bancarisé ?

Sommaire

Qu’est-ce que la multibancarisation ?

La multi-bancarisation désigne le fait pour un individu ou une entreprise d’avoir des comptes bancaires dans plusieurs établissements financiers différents. Cette pratique, bien que courante chez les grandes entreprises, est de plus en plus adoptée par les particuliers et les entrepreneurs. Elle offre une diversification des services financiers et peut répondre à divers besoins spécifiques.

La multibancarisation pour les particuliers

Pour les particuliers, la multi-bancarisation permet de bénéficier des avantages et des services spécifiques de plusieurs banques. Par exemple, une banque peut offrir un excellent service client, tandis qu’une autre peut proposer des taux d’intérêt plus attractifs pour les économies. Voici quelques raisons pour lesquelles les particuliers choisissent la multi-bancarisation :

- Optimisation des frais bancaires : comparer et choisir les meilleures offres pour minimiser les coûts.

- Diversification des services : accéder à une gamme plus large de produits financiers, tels que les crédits, les épargnes, et les investissements.

- Sécurité financière : répartir ses avoirs pour réduire les risques en cas de problème avec une banque.

Est-il possible d’avoir des comptes dans plusieurs banques ( compte courant ) ?

Oui, il est tout à fait possible d’avoir des comptes courants dans plusieurs banques. En France, aucune législation ne limite le nombre de comptes bancaires qu’un individu ou une entreprise peut détenir. Chaque compte bancaire peut être utilisé à des fins différentes : par exemple, un compte pour les dépenses quotidiennes, un autre pour l’épargne, et un troisième pour les investissements.

Les avantages et les inconvénients de la multi-bancarisation

Ce type de gestion présente plusieurs atouts :

- Flexibilité financière : avoir plusieurs comptes permet de mieux gérer les flux de trésorerie et de séparer les types de dépenses.

- Accès à des services variés : chaque banque a ses propres avantages, qu’il s’agisse de taux d’intérêt, de frais réduits ou d’outils de gestion financière.

- Meilleure gestion des risques : en cas de faillite bancaire ou de problème technique, avoir des fonds répartis entre plusieurs établissements réduit les risques.

Mais, quelques inconvénients sont aussi à souligner :

- Gestion complexe : avoir plusieurs comptes peut compliquer la gestion quotidienne des finances et nécessiter plus de temps pour les suivis et les bilans.

- Multiplication des frais : les frais de gestion de compte peuvent s’accumuler si l’on ne fait pas attention aux conditions tarifaires de chaque banque.

- Risques de dépassement : il est plus facile de perdre de vue les soldes et les transactions, augmentant le risque de découvert.

Aussi, il est nécessaire de réfléchir sur le fait d’être multi bancarisé pour tirer le plein potentiel de cette situation.

L’évolution du taux de multi-bancarisation en France

Le taux de multi-bancarisation en France a connu une augmentation significative ces dernières années. Selon une étude menée par la Banque de France, environ 30 % des Français possèdent des comptes dans plusieurs banques.

Comment fonctionne la multi-bancarisation pour les entreprises ?

La multi-bancarisation est une pratique courante et stratégique pour les entreprises qui cherchent à optimiser leur gestion financière.

Multi-bancarisation : impact sur la gestion d’entreprise

La multi-bancarisation peut avoir un impact significatif sur la gestion d’une entreprise. Voici quelques aspects clés à considérer :

- Gestion des flux de trésorerie : avec plusieurs comptes, une entreprise peut mieux suivre ses entrées et sorties de fonds, ce qui facilite la gestion de la trésorerie.

- Séparation des activités : les entreprises peuvent séparer différentes activités ou projets en utilisant des comptes distincts, ce qui simplifie la comptabilité et le suivi financier.

- Accès à divers services financiers : chaque banque offre des services spécifiques, et la multi-bancarisation permet de bénéficier des meilleures offres disponibles sur le marché.

- Réduction des risques : en répartissant les fonds entre plusieurs banques, une entreprise limite le risque de perte en cas de défaillance d’un établissement financier.

Peut-on avoir plusieurs comptes professionnels ?

Oui, les entreprises peuvent avoir plusieurs comptes professionnels. La législation française n’impose aucune restriction sur le nombre de comptes bancaires qu’une entreprise peut ouvrir, hormis d’en avoir un. Chacun peut être utilisé à des fins spécifiques, telles que la gestion des flux de trésorerie, le paiement des fournisseurs, ou encore le dépôt des recettes. Cela permet aux entreprises de mieux organiser et gérer leurs finances.

Les avantages de la multi-bancarisation en entreprise

Quels sont les avantages de la multi-bancarisation spécifiquement pour les TPE ( micro-entreprise ou SASU ) ?

- Flexibilité accrue : les petites entreprises peuvent bénéficier de la flexibilité offerte par plusieurs comptes pour gérer les paiements et les recettes.

- Accès à des services spécialisés : certaines banques offrent des services mieux adaptés aux besoins des TPE, tels que des conditions de crédit favorables ou des outils de gestion simplifiés.

- Optimisation des frais bancaires : en comparant les offres, les TPE peuvent choisir les banques avec les frais les plus compétitifs pour différentes opérations.

- Gestion simplifiée des opérations courantes : avoir plusieurs comptes permet de séparer les dépenses professionnelles des dépenses personnelles, facilitant ainsi la gestion quotidienne.

Quels sont les avantages de la multi-bancarisation spécifiquement pour les SA et SAS ?

- Diversification des risques financiers : les grandes entreprises peuvent répartir leurs fonds entre plusieurs banques, réduisant ainsi le risque lié à la défaillance d’un établissement.

- Accès à une gamme étendue de produits financiers : les SA et SAS peuvent bénéficier d’une plus grande variété de produits financiers, tels que les lignes de crédit, les placements à court terme, et les services de gestion de trésorerie.

- Optimisation de la trésorerie : les grandes entreprises peuvent mieux gérer leur trésorerie en utilisant des comptes spécifiques pour différentes divisions ou projets.

- Négociation de meilleures conditions : avec des volumes de transactions plus importants, les grandes entreprises peuvent négocier des conditions bancaires plus favorables, comme des taux d’intérêt réduits ou des frais de gestion minimisés.

Pour maximiser les bénéfices de la multi-bancarisation, il est crucial pour les entreprises de bien comprendre leurs besoins financiers et de choisir judicieusement leurs établissements bancaires.

Les inconvénients et risques de la multi-bancarisation

Malgré ses nombreux avantages, la multi-bancarisation comporte aussi des inconvénients et des risques :

- Complexité de gestion : gérer plusieurs comptes bancaires peut être complexe et nécessiter une surveillance accrue pour éviter les erreurs et les oublis.

- Multiplication des frais : les frais de gestion de compte et autres coûts bancaires peuvent s’accumuler, augmentant les dépenses globales de l’entreprise.

- Risques de dépassement : avec plusieurs comptes, il est plus facile de perdre de vue les soldes et les transactions, ce qui peut entraîner des découverts ou des frais de pénalité.

- Sécurité et fraudes : la gestion de multiples comptes expose l’entreprise à des risques accrus de fraude et nécessite des mesures de sécurité renforcées pour protéger les informations financières.

La multi-bancarisation peut ainsi offrir des avantages considérables aux entreprises de toutes tailles, en termes de flexibilité, de diversification des services et de gestion des risques. Cependant, elle nécessite une gestion rigoureuse pour éviter les inconvénients liés à la complexité et aux coûts supplémentaires.

Comment gérer plusieurs comptes bancaires avec l’agrégation de compte ?

La multi-bancarisation peut apporter de nombreux avantages à une entreprise, mais elle présente également des défis en matière de gestion financière. Pour répondre à ces défis, l’agrégation de compte émerge comme une solution efficace.

L’agrégation de compte : définition

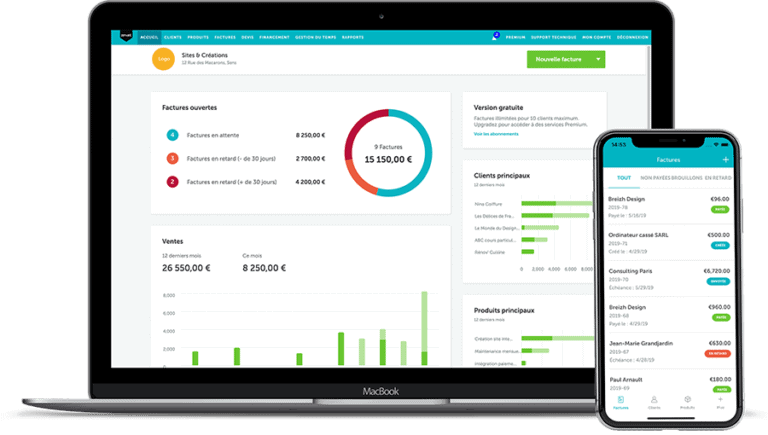

L’agrégation de compte est une technologie qui permet de centraliser les informations de plusieurs comptes bancaires au sein d’une même interface. Grâce à cette technologie, les utilisateurs peuvent consulter l’ensemble de leurs soldes, transactions et autres informations financières à partir d’une seule plateforme. Cette centralisation est rendue possible par des applications et des services spécialisés, souvent accessibles via des interfaces web et mobiles.

L’agrégation de compte : une solution efficace pour gérer sa multi-bancarisation en entreprise

Plusieurs facteurs font de l’agrégation de compte une option intéressante pour les entreprises.

Simplification du rapprochement bancaire

Le rapprochement bancaire est un processus essentiel pour les entreprises, consistant à vérifier la concordance entre les transactions enregistrées dans les comptes de l’entreprise et celles figurant sur les relevés bancaires. L’agrégation de compte facilite ce processus en permettant de visualiser toutes les transactions bancaires sur une seule plateforme. Cela réduit le temps nécessaire pour effectuer le rapprochement et diminue les risques d’erreurs.

Vue d’ensemble des finances

Avoir une vue d’ensemble de tous les comptes bancaires est crucial pour une gestion financière efficace. L’agrégation de compte offre une visibilité complète sur l’état financier de l’entreprise, ce qui permet de prendre des décisions éclairées. Par exemple, il devient plus facile de repérer les soldes insuffisants, de prévoir les besoins de trésorerie et de gérer les flux de trésorerie.

Gestion en temps réel et accessibilité

L’un des principaux avantages de l’agrégation de compte est la possibilité de gérer les finances en temps réel. Les entreprises peuvent ainsi suivre les transactions instantanément, ce qui est particulièrement utile pour la gestion des paiements et des encaissements. De plus, l’accessibilité via une application mobile permet aux dirigeants et aux gestionnaires financiers de consulter les informations financières à tout moment et de n’importe où, offrant une flexibilité accrue.

Réduction des frais et optimisation des services bancaires

En centralisant toutes les informations bancaires, les entreprises peuvent mieux analyser les frais bancaires et identifier les opportunités pour optimiser les services. Par exemple, elles peuvent comparer facilement les coûts des transactions entre les différentes banques et choisir les options les plus économiques. De plus, cette vue d’ensemble permet de négocier de meilleures conditions avec les banques en ayant une vision claire de l’utilisation des services bancaires.En conclusion, la multi-bancarisation offre une multitude d’avantages pour les entreprises de toutes tailles, allant de la flexibilité financière à l’optimisation des services bancaires. Et, grâce à l’agrégation de compte, gérer plusieurs comptes bancaires devient plus simple et plus efficace, permettant une vue d’ensemble claire et une gestion en temps réel.