Compte bancaire professionnel ou personnel ? Ouvrir un compte pro en ligne pour votre micro-entreprise ?

En tant qu’entrepreneur, la gestion financière de votre micro-entreprise comprend le choix du compte bancaire à utiliser pour vos opérations professionnelles. Découvrons-en plus dans cet article…

Sommaire

Les différents comptes pour gérer les finances de son entreprise

Lors de la création de votre auto-entreprise, vous vous êtes sûrement posé la question du compte bancaire. Pouvez-vous garder votre compte personnel pour vos opérations bancaires pro ? Faut-il en ouvrir un nouveau ? Zoom sur les différents comptes à avoir pour son auto-entreprise.

Compte bancaire personnel : définition

Un compte bancaire personnel est un compte courant ouvert par un individu pour gérer ses finances privées. Il permet de réaliser des opérations courantes telles que les dépôts, retraits, virements et paiements. Ce type de compte est souvent utilisé par les entrepreneurs individuels au démarrage de leur activité, surtout lorsque celle-ci génère encore peu de transactions financières.

Compte bancaire professionnel : définition

Un compte bancaire professionnel est un compte courant spécifiquement conçu pour les entreprises. Il offre des fonctionnalités adaptées aux besoins des professionnels, telles que la gestion des encaissements et des paiements, la possibilité de domicilier des virements et prélèvements, et souvent des services complémentaires comme des outils de gestion de trésorerie et de comptabilité. Les établissements bancaires proposent généralement des services dédiés comme une assistance juridique ou des assurances adaptées aux activités professionnelles.

Compte bancaire dédié à l’activité professionnelle ou compte séparé : définition

Le compte bancaire dédié à l’activité professionnelle, également connu sous le nom de compte séparé, est un compte courant distinct du compte personnel de l’entrepreneur, mais sans pour autant être un compte professionnel. Ce compte est utilisé exclusivement pour les transactions liées à l’activité professionnelle, permettant ainsi de séparer clairement les finances personnelles et professionnelles. Cette séparation facilite la gestion financière et la tenue de comptabilité de l’entreprise.

Quelles différences entre compte pro, compte perso et compte dédié ?

Bien que tous ces comptes soient des comptes courants, ils diffèrent en de nombreux points.

Fonctionnalités

Les comptes professionnels offrent des services spécifiquement conçus pour les entreprises, tels que des outils de gestion de trésorerie et de comptabilité, des solutions d’encaissement, et souvent un accompagnement personnalisé. Les comptes personnels et dédiés n’offrent généralement pas ces fonctionnalités avancées.

Coûts

Les comptes professionnels sont souvent assortis de frais de tenue de compte plus élevés que les comptes personnels ou dédiés, en raison des services supplémentaires offerts.

Obligations légales

Selon la structure juridique de l’entreprise et les obligations réglementaires, un compte professionnel peut être obligatoire, tandis qu’un compte personnel ou dédié peut suffire dans d’autres cas.

Clarté financière

Utiliser un compte dédié ou professionnel permet de mieux distinguer les transactions personnelles des transactions professionnelles, ce qui est essentiel pour une comptabilité claire et précise.

Est-il obligatoire d’avoir un compte bancaire professionnel et pour qui le compte bancaire professionnel est-il obligatoire ?

La Loi PACTE de 2019 a introduit plusieurs changements pour les entrepreneurs. Concernant les comptes bancaires :

Micro-entrepreneurs ( auto-entrepreneurs )

Pour les micro-entrepreneurs dont le chiffre d’affaires annuel dépasse 10 000 euros pendant deux années consécutives, l’ouverture d’un compte bancaire dédié à l’activité professionnelle est obligatoire. Toutefois, ce compte ne doit pas nécessairement être un compte professionnel ; un compte séparé suffit.

Autres formes juridiques

Pour les sociétés ( SARL, SAS, etc. ), l’ouverture d’un compte bancaire professionnel est généralement obligatoire dès la création, car il permet de déposer le capital social et de faciliter la gestion des opérations financières de l’entreprise.

Est-il possible de garder son compte personnel pour son activité professionnelle ?

Pour les micro-entrepreneurs dont le chiffre d’affaires est inférieur à 10 000 euros pendant deux années consécutives, il est tout à fait possible de continuer à utiliser un compte personnel pour leur activité professionnelle. Cependant, il est fortement recommandé d’ouvrir un compte dédié, même s’il n’est pas un compte professionnel, afin de séparer les finances personnelles et professionnelles. Cela permet une gestion plus claire et évite les confusions en cas de contrôle fiscal.

Choisir un compte pour sa micro-entreprise : quel compte bancaire choisir en tant qu’auto-entrepreneur ?

En tant qu’auto-entrepreneur, le choix du compte bancaire adapté est une étape importante pour bien gérer vos transactions professionnelles.

| Compte bancaire personnel | Compte bancaire dédié | Compte bancaire professionnel | |

|---|---|---|---|

| Avantages | Simplicité : utiliser un compte personnel pour gérer votre activité d’auto-entrepreneur est simple et rapide. Vous n’avez pas besoin d’ouvrir un nouveau compte ni de gérer plusieurs comptes simultanément.Économie : les comptes personnels sont souvent moins coûteux que les comptes professionnels, avec des frais de tenue de compte généralement bas voire inexistants.Accessibilité : vous pouvez facilement accéder à votre argent et gérer vos finances sans nécessiter de démarches administratives supplémentaires. | Séparation des finances : un compte dédié permet de distinguer clairement vos transactions professionnelles de vos transactions personnelles, ce qui facilite la gestion financière et la comptabilité.Clarté et transparence : en cas de contrôle fiscal, avoir un compte dédié simplifie la vérification des transactions liées à votre activité professionnelle.Économique : bien que ce type de compte soit distinct, il peut être moins coûteux qu’un compte professionnel tout en offrant une séparation des finances. | Pour la gestion générale de l’entrepriseServices spécifiques : les comptes professionnels proposent des services adaptés aux besoins des entreprises, comme la gestion de trésorerie, des outils de facturation, et des facilités de crédit.Image professionnelle : utiliser un compte professionnel renforce la crédibilité de votre entreprise auprès de vos clients, fournisseurs, et partenaires financiers.Gestion simplifiée : les banques offrent souvent un support dédié et des services personnalisés pour les entreprises, ce qui peut simplifier la gestion quotidienne de vos finances.En matière de comptabilitéSuivi précis : les comptes professionnels permettent un suivi précis et détaillé de vos transactions professionnelles, facilitant ainsi la tenue de votre comptabilité.Facilité de contrôle : en cas de contrôle fiscal, un compte professionnel offre une transparence accrue et facilite la vérification des transactions par les autorités fiscales.Outils comptables : beaucoup de banques offrent des outils et des logiciels de comptabilité intégrés, ce qui peut grandement simplifier la gestion financière de votre entreprise. |

| Inconvénients | Confusion financière : mélanger vos transactions personnelles et professionnelles peut rendre la gestion de votre comptabilité compliquée. Cela peut également poser des problèmes en cas de contrôle fiscal.Image professionnelle : utiliser un compte personnel peut donner une image moins professionnelle de votre entreprise, ce qui peut affecter la confiance de certains clients ou partenaires.Services limités : les comptes personnels n’offrent pas les mêmes services et fonctionnalités que les comptes professionnels, comme les outils de gestion de trésorerie ou les facilités de crédit spécifiques aux entreprises. | Fonctionnalités limitées : un compte dédié n’offre généralement pas les services et outils spécifiques aux entreprises disponibles avec un compte professionnel.Obligation légale : si votre chiffre d’affaires dépasse 10 000 euros pendant deux années consécutives, la loi exige que vous utilisiez un compte dédié, ce qui ajoute une contrainte administrative supplémentaire. | Coût : les comptes professionnels sont souvent assortis de frais de tenue de compte plus élevés que les comptes personnels ou dédiés. Ces frais peuvent inclure des coûts pour les services supplémentaires et des commissions sur les transactions.Complexité : l’ouverture et la gestion d’un compte professionnel peuvent être plus complexes, nécessitant des démarches administratives supplémentaires et des justificatifs spécifiques.Obligations contractuelles : les comptes professionnels peuvent inclure des engagements à long terme ou des conditions contractuelles plus strictes que les comptes personnels ou dédiés. |

En somme, le compte personnel est idéal pour les débuts de votre activité avec peu de transactions, mais il peut vite devenir insuffisant à mesure que votre entreprise se développe. Le compte dédié représente une solution intermédiaire en séparant les finances personnelles et professionnelles tout en étant moins coûteux qu’un compte professionnel. Enfin, le compte professionnel offre de nombreux avantages en termes de services, gestion et image professionnelle, mais à un coût plus élevé.

Pour une gestion optimale de votre micro-entreprise, il est souvent recommandé d’opter pour un compte dédié ou un compte professionnel en compte bancaire de l’auto-entreprise dès que votre activité commence à générer un volume de transactions significatif.

Notre recommandation : opter pour un compte professionnel

Pour une gestion optimale de votre micro-entreprise, nous recommandons vivement d’opter pour un compte bancaire professionnel. Ce choix offre une multitude d’avantages en termes de gestion financière, d’image professionnelle et de conformité légale. Mais comment bien choisir le compte professionnel adapté à vos besoins ? Voici les critères à prendre en compte pour comparer les différentes offres disponibles pour les micro-entrepreneurs.

Pour choisir le compte professionnel le plus adapté à votre micro-entreprise, il est crucial de comparer les offres disponibles sur le marché en fonction de plusieurs critères essentiels.

Frais et coûts des moyens de paiement

- Frais de tenue de compte : comparez les frais mensuels ou annuels de tenue de compte. Certaines banques proposent des offres spéciales pour les nouveaux clients ou les micro-entrepreneurs.

- Coût des cartes bancaires : vérifiez le coût des cartes de paiement ( débit, crédit ) associées au compte. Certaines banques offrent des cartes gratuites la première année, puis facturent des frais par la suite.

- Frais de virement : prenez en compte les frais de virement, qu’ils soient internes ( entre comptes de la même banque ) ou externes ( vers d’autres banques ). Les frais peuvent varier en fonction de la nature des virements ( occasionnels ou réguliers ).

Plafond de paiement et de virement

- Plafonds de paiement : assurez-vous que les plafonds de paiement par carte bancaire sont adaptés à vos besoins professionnels. Un plafond trop bas pourrait limiter vos opérations courantes.

- Plafonds de virement : vérifiez les limites de virement quotidien ou mensuel. Si vous devez régulièrement effectuer des virements importants, des plafonds élevés seront indispensables.

Frais de découvert

- Taux d’intérêt sur découvert : les taux appliqués en cas de découvert varient d’une banque à l’autre. Comparez ces taux pour éviter des coûts excessifs en cas de besoin temporaire de trésorerie.

- Frais de commission d’intervention : certaines banques facturent des frais supplémentaires chaque fois que votre compte est en découvert. Ces frais peuvent s’accumuler rapidement.

Montant du découvert autorisé

- Découvert autorisé : le montant du découvert autorisé est une somme que vous pouvez emprunter temporairement sans pénalités. Vérifiez que ce montant correspond à vos besoins de trésorerie.

- Conditions d’octroi : certaines banques exigent des conditions spécifiques pour accorder un découvert autorisé ( ancienneté du compte, bonne gestion du compte, etc. ).

Services et outils supplémentaires

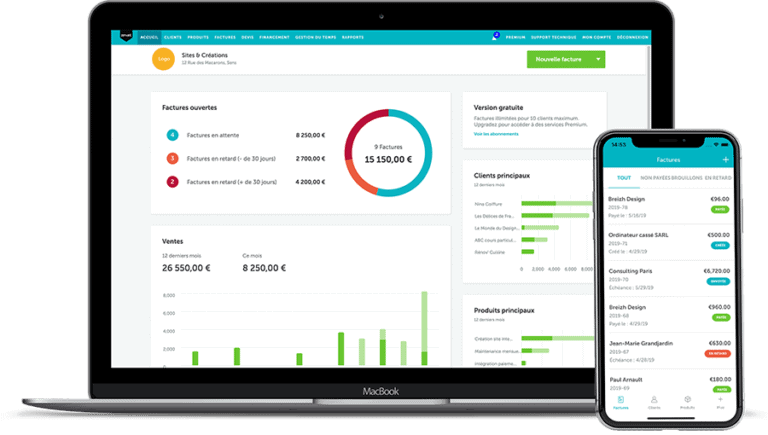

- Outils de gestion de trésorerie : les banques offrent souvent des outils en ligne pour gérer votre trésorerie, établir des prévisions financières, et suivre vos dépenses en temps réel.

- Accès à des experts : certaines offres incluent l’accès à des conseillers dédiés qui peuvent vous aider à optimiser la gestion financière de votre entreprise.

- Assurances et garanties : vérifiez si le compte professionnel inclut des assurances spécifiques pour les activités professionnelles ( protection juridique, assurance des moyens de paiement, etc. ).

Facilité d’ouverture et de gestion du compte

- Processus d’ouverture : certaines banques proposent une ouverture de compte en ligne rapide et simplifiée, ce qui peut être un atout majeur pour les entrepreneurs pressés.

- Gestion à distance : la possibilité de gérer votre compte à distance, via des applications mobiles ou des plateformes en ligne, est un critère de plus en plus important.

Compatibilité avec les outils de comptabilité

- Intégration avec les logiciels de comptabilité : assurez-vous que le compte professionnel est compatible avec vos outils de comptabilité existants. Cela facilite l’importation automatique des transactions et la tenue de votre comptabilité.

- Exportation de données : la possibilité d’exporter facilement des relevés bancaires et d’autres données financières peut grandement simplifier votre gestion comptable.

Opter pour un compte professionnel est une décision judicieuse pour toute micro-entreprise souhaitant gérer efficacement ses finances, améliorer son image professionnelle et se conformer aux obligations légales. En comparant les offres disponibles sur le marché en fonction des critères énoncés ci-dessus, vous pourrez choisir le compte bancaire le plus adapté à vos besoins spécifiques. Une bonne gestion financière passe par le choix d’un compte professionnel offrant les services et fonctionnalités qui correspondent à vos exigences. N’hésitez pas à consulter plusieurs banques et à négocier les conditions pour obtenir l’offre la plus avantageuse pour votre activité !