Comment financer la création ou le développement de votre entreprise?

La création d’une entreprise et son développement nécessitent, dans la plupart des cas, une ou plusieurs sources de financement. Ces sources peuvent être de nature variée, et servent à des actions diverses : faire connaître l’entreprise, renforcer sa relation avec ses clients et prospects, mener des actions marketing… Quel que soit votre plan de financement, il est essentiel d’identifier les postes à financer en amont. Une fois votre stratégie bien maîtrisée, vous pourrez faire appel à ces 6 sources de financement pour lancer votre entreprise ou la développer.

Sommaire

Le prêt bancaire

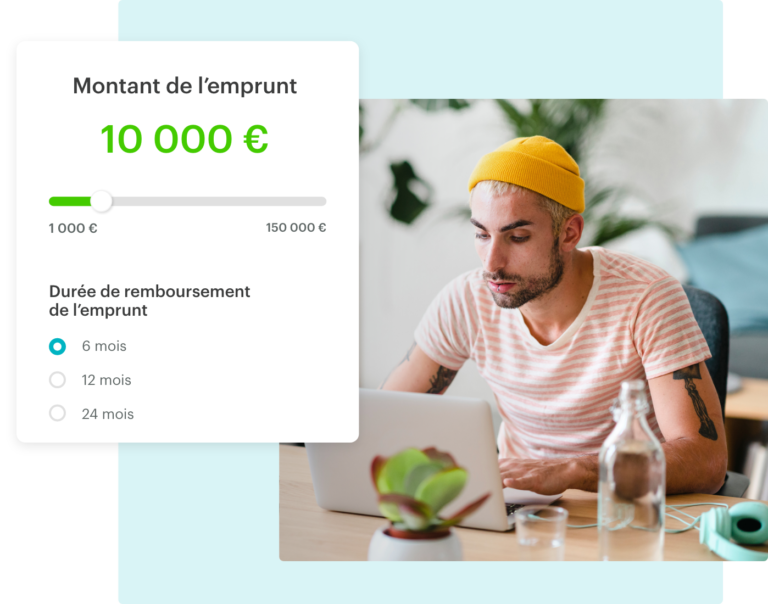

Privilégié par les particuliers comme les professionnels, le prêt bancaire fait partie des sources de financement «traditionnelles». Si certains crédits à la consommation peuvent vous permettre de lancer un projet de petite envergure, il vous faudra toutefois vous tourner vers des prêts plus spécifiques pour lever des fonds conséquents auprès d’une banque.

La plupart des établissements bancaires proposent désormais des offres de crédit spécifiques pour les créateurs et les chefs d’entreprise. Ces prêts présentent bien souvent des avantages du point de vue de la garantie et du taux : n’hésitez pas à comparer les diverses offres avant de soumettre votre dossier.

Par ailleurs, l’obtention d’un prêt bancaire pour financer la création ou le développement de votre entreprise dépend de plusieurs facteurs, à commencer par la constitution de fonds propres. Renseignez-vous auprès de votre établissement bancaire sur les différentes conditions auxquelles vous devrez vous soumettre pour pouvoir contracter un crédit au nom de votre entreprise.

Le crédit entreprise

Le financement représente une phase sans laquelle aucun projet de création d’entreprises ne peut se concrétiser. Franchir cette étape avec succès, c’est gagner la moitié du combat qui vous mènera à lancer votre projet dans de bonnes conditions. Quelles sont les formes de crédit entreprise disponibles pour les entrepreneurs ? Comment faut-il s’y prendre pour bien négocier cette période quasi vitale dans la construction d’un établissement ? Éléments de réponse.

Une solution aux avantages multiples

Les emprunts constituent un type de financement parmi tant d’autres. En effet, selon le statut juridique de l’entreprise, des mécanismes comme l’apport en numéraire, en nature ou en compte courant d’associé peuvent être exploités. Mais le prêt professionnel est adapté à toutes sortes d’établissements. Qu’il s’agisse d’une entreprise individuelle ou d’une SARL, on sera en mesure d’obtenir un crédit pour financer sa boîte.

Un autre avantage de l’emprunt, c’est qu’on peut y recourir à n’importe quel moment du développement d’une structure. Ainsi, des entreprises en création peuvent recevoir le soutien d’un établissement prêteur. De la même manière, une structure établie a la possibilité de solliciter l’appui d’une banque pour la mise en place d’un nouveau projet.

Dans l’un ou l’autre de ces deux cas, l’on dispose de fonds immédiatement disponibles pour donner l’impulsion nécessaire à son projet. Ce qu’on peut voir comme inconvénients en ce qui concerne le prêt pour entreprise, c’est que votre banquier ne financera pas à 100 % le programme que vous lui soumettrez. Un apport personnel minimal de 20 % doit venir du créateur. De plus, contrairement aux apports de numéraire, un crédit doit être remboursé intégralement avec ses intérêts.

Plusieurs options s’offrent à vous pour le financement de votre business.

Les types de crédit entreprise accessibles au créateur

Aujourd’hui, avec la démocratisation d’Internet, de nouvelles formes de financement ont apparu. Il s’agit par exemple du crowfunding qui consiste à obtenir un prêt non pas en provenance des institutions traditionnelles, mais de la part de particuliers organisés par l’intermédiaire d’une plateforme participative.

Cependant, les moyens classiques continuent d’exister. Viennent d’abord les emprunts bancaires. La plupart des établissements proposent diverses formules pour accompagner les jeunes entrepreneurs. Renseignez-vous auprès de votre banquier ou consultez plusieurs structures afin d’opérer un choix. Mais vous pouvez vous fier à des experts du crédit en passant par le spécialiste Vousfinancer.

Il y a ensuite bien d’autres options comme le prêt à taux zéro qui sont accessibles aux jeunes créateurs. Il vous suffit de bien préparer votre dossier afin de convaincre votre futur prêteur.

Les écueils à éviter pour mettre toutes les chances de son côté

Vous devez veiller à ce que votre projet soit en harmonie avec votre personnalité. C’est ce qui retiendra l’attention du banquier dans un premier temps. Votre formation, votre parcours et votre expérience vous prédisposent-ils à mener à bien votre projet ? Une réponse affirmative à ces questions est impérative pour la viabilité de l’entreprise.

Votre présentation devra indiquer clairement le produit ou le type de service à proposer à votre future clientèle. Montrez que vous maîtrisez l’environnement concurrentiel dans lequel votre structure va devoir affronter. Surtout :

- Indiquez un budget prévisionnel dans le cas d’une création

- Mentionnez vos trois derniers bilans si l’entreprise existe déjà

- Préparez convenablement l’entretien avec le banquier.

Sur ce dernier point, nous vous invitons à suivre ces conseils.

Un crédit entreprise est essentiel pour un établissement, quel que soit son niveau de développement. Prenez en compte ces recommandations pour obtenir le vôtre. Le succès de votre projet en dépend !

Le microcrédit

Votre établissement bancaire a rejeté votre demande de prêt? Pas de panique : des alternatives permettent aux entrepreneurs de financer leur projet sans passer par la case «banque». C’est notamment le cas de l’Adie (Association pour le droit à l’initiative économique), qui aide les porteurs de projet à obtenir des financements pour se lancer ou pour se développer.

Cette association pourra notamment vous permettre d’accéder à un microcrédit, pour une valeur maximale de 10 000 €. Vous pouvez déposer un dossier en ligne, et faire une demande de microcrédit gratuitement.

Cependant, il est essentiel d’avoir bien préparé son projet en amont pour mettre toutes les chances de votre côté. L’obtention d’un microcrédit de l’Adie repose sur la solidité et la rigueur de votre dossier de financement: ne faites pas l’impasse sur ce document-clé!

Le financement participatif

L’essor du web social a permis l’éclosion de nouvelles pratiques, que le financement participatif (ou crowdfunding) illustre parfaitement. Désormais, de nombreux sites vous permettent de faire appel à la communauté des internautes (soit plus de 45 millions d’individus, pour la France seulement) pour financer votre projet de création ou de développement.

Les sites de crowdfunding les plus connus sont Ulule et KissKissBankBank. Certains d’entre eux, comme GoFundMe, s’adressent spécifiquement aux porteurs de projet : privilégiez-les pour promouvoir votre entreprise et la financer. Là encore, vous devrez publier un dossier de présentation sur votre projet : destiné à séduire vos investisseurs potentiels, il doit vendre votre offre avant même qu’elle n’aie vu le jour. Soignez tout particulièrement votre présentation!

Les aides gouvernementales

Les pouvoirs publics encouragent directement la création d’entreprise et l’initiative économique par le biais d’aides financières variées.

Ces aides sont généralement attribuées en fonction de votre situation personnelle et/ou professionnelle: l’Accre est réservée aux entrepreneurs en situation de chômage, tout comme l’Arce qui s’adresse directement aux demandeurs d’emploi. Le Fonds d’intervention pour les services, l’artisanat et le commerce (Fisac) est quant à lui réservé aux commerçants dits «de proximité». Renseignez-vous auprès de votre CFE (centre de formalités des entreprises) pour obtenir la liste complète des aides proposées par les pouvoirs publics.

Les clubs d’investisseurs et les business angels

Les clubs d’investisseurs rassemblent généralement des chefs d’entreprise, en activité ou à la retraite, désireux de transmettre leur expérience et leur savoir-faire à de jeunes entrepreneurs. Si ces clubs assurent une fonction de conseil et d’accompagnement, ils peuvent également donner accès à des fonds ou des sources de financement privées.

Si les clubs d’investisseurs (ou de business angels) présentent des avantages certains, les conditions d’admission ne sont pas à prendre à la légère. Ces structures privilégient les entreprises au fort potentiel d’innovation (ou start-up), qui nécessitent des levées de fonds conséquentes. Il sera donc inutile de vous tourner vers un club d’investisseurs si vous souhaitez financer un projet peu coûteux, ou un établissement «traditionnel» au faible potentiel d’innovation.

Les concours d’entrepreneurs

L’innovation, la portée sociale ou encore la mission environnementale des entreprises sont souvent récompensées. De nombreux concours d’entrepreneurs permettent d’obtenir des fonds, mais aussi des labels et des certifications qui contribueront à rassurer de potentiels investisseurs.

L’Agence France Entrepreneur publie une liste exhaustive des concours qui récompensent les entreprises innovantes et/ou engagées, qu’elles soient en phase de création ou de développement. Consultez-la et préparez dès aujourd’hui vos dossiers de candidature!