Toiminimen ja osakeyhtiön verotus

Yritystoiminnassa on tärkeää ymmärtää erilaisia tunnuslukuja ja niistä verot ovat keskeisessä roolissa. Arvonlisäverot, ennakkoverot ja yhteisövero ovat kaikki veroja, joihin toiminimi- tai osakeyhtiöyrittäjä törmää yrittäjäurallaan.

Arveluttaako yrityksen ja eri yhtiömuotojen verotus? Tässä artikkelissa käymme läpi toiminimeen ja osakeyhtiöön liittyviä tärkeimpiä verotuksellisia seikkoja.

Sisältö

Verotukseen liittyviä käsitteitä

Pääomatuloja ovat kaikki omaisuudesta kertyvät tulot. Näitä on esimerkiksi vuokratulot, osinkotulot tai metsätalouden pääomatulo-osuus.

Ansiotulo tarkoittaa yrittäjän tai palkkatyötä tekevän työstään nostamaa palkkaa ja sitä verotetaan progressiivisesti. Tämä tarkoittaa käytännössä sitä, että mitä enemmän ansiotuloja tienaa, sitä suurempi on veroprosentti ja sitä enemmän tuloista maksetaan veroja.

Nettovarallisuus tarkoittaa osakeyhtiölle jäävää omaisuutta, joka saadaan, kun yrityksen varoista vähennetään yrityksen velat. Osakeyhtiössä nettovarallisuus voi kasvaa tilikauden aikana ja sitä voidaan hyödyntää yrityksen toiminnan parantamiseen tai kasvuun.

Nettovarallisuus verotetaan vasta kun se jaetaan osakkeenomistajille. Toiminimi verotetaan aina loppuun asti. Tämä tarkoittaa sitä, ettei toiminimen kassaan jää mitään tilikauden päättymisen jälkeen.

Arvonlisävero on niin sanottu välillinen vero yrityksille. Arvonlisävero laskutetaan asiakkaalta ja se tilitetään takaisin verohallinnolle, eli sitä ei lasketa yrityksen liikevaihtoon tai tulokseen. Tämä koskee luonnollisesti kaikkia yhtiömuotoja, jotka myyvät tuotteita tai palveluita.

Tuotteen/ palvelun ostaja maksaa arvonlisäveron sisältävän hinnan myyvälle yritykselle. Yritys tilittää ja maksaa arvonlisäveron osuuden edelleen valtiolle. Toiminimen harjoittaja ei kuitenkaan ole arvonlisäverovelvollinen, jos liikevaihto alittaa 15 000 € rajan (summa vuodesta 2021 alkaen).

Ennakkovero määritellään toiminimen tai osakeyhtiön arvioidun tuloksen perusteella. Yrittäjä arvioi tuloksen itse ja ilmoittaa arvionsa verottajalle. Verottaja lähettää ennakkoverojen maksulaput yrittäjälle.

Ennakkovero on hyvä arvioida mahdollisimman tarkasti, sillä jos veron osuus on arvioitu liian suureksi, saattaa takaisin maksua joutua odottelemaan pitkäänkin. Toisaalta liian pieneksi arvioitu ennakkovero voi aiheuttaa ongelmia, koska verot pitää maksaa takautuvasti ennakon täydennysmaksuina.

Ennakkoperintärekisteri osoittaa, että rekisteriin merkitty yritys / yrittäjä huolehtii ennakkoverojen maksamisesta itse.

Osinko on osakeyhtiön voitto-osuus, joka maksetaan osakkeenomistajille. Osakeyhtiön tavoitteena on maksaa osakkeenomistajille voittoa. Osinkojen osuus lasketaan osakeyhtiön nettovaroista.

Toiminimen ja osakeyhtiön erot verotuksessa

Toiminimen verotus

Toiminimiyrittäjällä verotettava tulo määräytyy yritystoiminnan tuloksen perusteella, eikä hän siten maksa itselleen varsinaisesti palkkaa. Toiminimiyrittäjä maksaa ennakkoveroa summasta, jonka arvioi tienaavansa vuoden aikana yritystoiminnastaan liiketoiminnan kulujen jälkeen.

Toiminimen yritystulo voidaan jakaa ansio- ja pääomatuloksi. Pääomatulo-osuuden enimmäismäärä on 20 % nettovarallisuudesta ja loput tulosta on progressiivisesti verotettavaa ansiotuloa. Yrittäjä voi myös pyytää pääomatulon määräksi 10 % tai 0 % nettovarallisuudesta ⏤ varsinkin jos tulot ovat pieniä, kannattaa koko yritystulo ottaa ansiotulona, koska veroprosentti on silloin pienempi kuin pääomatuloissa.

Toiminimen eli ammatinharjoittajan tulot verotetaan siis käytännössä samalla tavalla kuin palkkatyössä käyvän henkilön tulot, vaikka veroa ei vähennetäkään suoraan ”palkasta”, vaan se maksetaan ennakkoveroina.

Osakeyhtiön verotus

Toisin kuin ammatinharjoittaja, osakeyhtiön yrittäjä voi nostaa itselleen palkkaa, joka on ansiotuloa, eli se verotetaan henkilökohtaisen ansiotuloveroprosentin mukaan ja verotetaan progressiivisesti.

Osakeyhtiö maksaa lisäksi tekemästään tuloksesta yhteisöveroa, joka on 20 %. Liikevaihdosta vähennetään yrittäjän nostama palkka, menot, poistot ja yrityksen aiemmat tappiot, jolloin saadaan yrityksen tekemä tulos, jota verotetaan yhteisöveron (20 %) mukaan.

Tämän jälkeen lasketaan yritystulon pääoma eli osinko-osuus, jonka yrittäjä voi nostaa itselleen. Pyrittäessä mahdollisimman suotuisaan veromenettelyyn saa osinko-osuus olla maksimissaan 8 % nettovaroista. Tällöin osinkojen verotusprosentti on 7,5 % aina 150 000 euroon asti. Osinkoa maksavaa yhtiötä verotetaan ylimenevästä osuudesta 28 % mukaan.

Niin toiminimi- kuin osakeyhtiöyrityksen verotuksessa on tärkeää muistaa kaksi asiaa:

- Yrityksen liikevaihto on eri asia kuin yrityksen tekemä tulos, josta vero maksetaan.

- Arvonlisävero on välillinen vero yrityksille. Arvonlisävero laskutetaan asiakkaalta ja se tilitetään takaisin verohallinnolle, eli sitä ei lasketa yrityksen liikevaihtoon tai tulokseen – muistathan säilyttää tilillä aina sen verran rahaa, että pystyt maksamaan arvonlisäveron verottajalle!

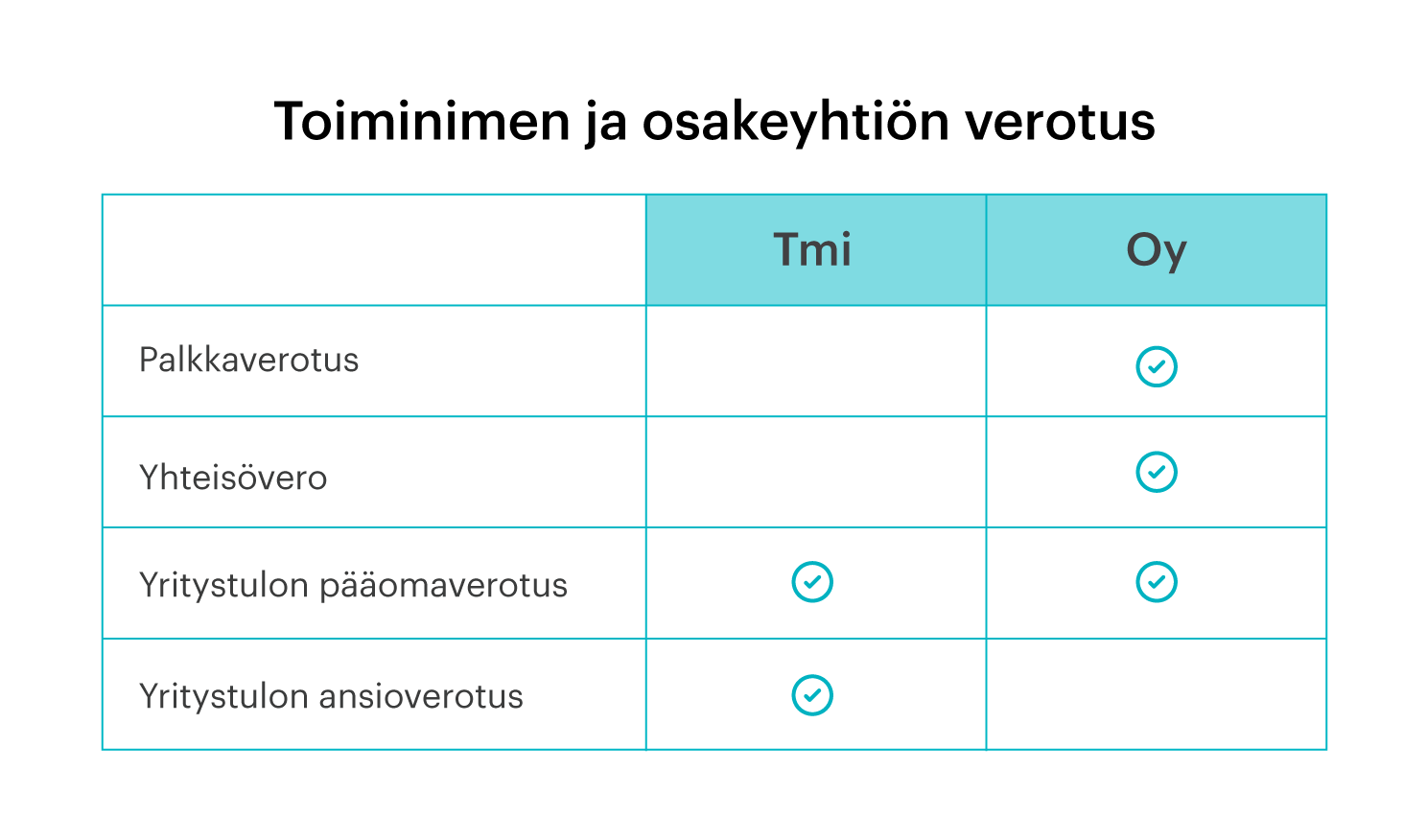

Erot tiivistettynä

Taulukkoon on listattu hieman yksinkertaistaen osakeyhtiön ja toiminimen eroja verotuksessa. Siitä nähdään, että toiminimen verotus on suoralinjaisempi kuin osakeyhtiön verotus:

Pienen toiminimen verotus

Toiminimen koko tulos verotetaan loppuun asti. Tulot voidaan jakaa yritystulon ansio- ja pääomaverotukseen.

Alla olevassa esimerkissä tulos on 50 000 € ja nettovarat 50 000 €.

Toiminimen pääomatulon verotus

Pääomatulo on 20 % nettovarallisuudesta, eli 50 000 x 0,2 = 10 000 €

Pääomatulon veroprosentti on 30 %, jolloin 10 000 x 0,3 = 3 000 €

Yrittäjälle jää: 10 000 – 3 000 = 7 000 €

Toiminimen ansiotulon verotus

Tulos-pääomatulo lasketaan, 50 000 – 10 000 = 40 000 €

Verotetaan progressiivisesti esim. 24 %, jolloin 40 000 x 0,24 = 9 600 €

Nettopalkka on tällöin 40 000 – 9 600 = 30 400 €

Yrittäjälle jää: nettopalkka + pääomatulo 30 400 + 7 000 = 37 400 €

Toiminimen maksetut verot

Pääomavero + ansiotulovero

Esimerkin mukaan: 3 000 + 9 600 = 12 600 €

Pienen osakeyhtiön verotus

Osakeyhtiön yrittäjä nostaa itselleen palkkaa. Tilanteen mukaan osakeyhtiön yrittäjä voi nostaa itselleen osinkoa tai kasvattaa yrityksen nettovaroja.

Alla olevassa esimerkissä, tulos on 50 000 € ja nettovarat 50 000 €.

Osakeyhtiön ansiotulon verotus

Palkkaverotus on 38 000 € ja ansiotulon veronalainen on esim. 23 %, jolloin 38 000 x 0,23 = 8 740 €

Nettopalkka on tällöin 29 260 €

Verotettava tulo yrittäjän palkan jälkeen on tällöin 50 000 – 38 000 = 12 000 €

Yhteisövero on 20 %, jolloin 12 000 x 0,2 = 2 400 €

Yritykseen jää: 12 000 – 2 400 = 9 600 €

Osakeyhtiön osingon verotus

Nettovarat kerrotaan 8 %:lla, jolloin 50 000 x 0,08 = 4 000 €

Osinkovero on 7,5 % eli, 4 000 x 7,5 = 300 €

Netto-osinko on tällöin 4 000 – 300 = 3 700 €

Yrittäjälle jää: netto-osinko ja nettopalkka yhteen laskettuna, eli 3 700 + 29 260 = 32 960 €

Yritykseen jää: osinko, josta on vähennetty verotettu tulo, eli 9 600 – 4 000 = 5 600 €

Osakeyhtiön maksetut verot

Palkkavero + tulovero + osinkovero

Esimerkin mukaan: 8 740 + 2 400 + 300 = 11 440 €

Yhteenveto laskuesimerkistä

Tämän esimerkin mukaan ammatinharjoittaja maksaa enemmän veroja kuin osakeyhtiö kokonaisuudessaan:

- Ammatinharjoittaja maksaa yhteensä 12 600 € veroja

- Osakeyhtiö maksaa yhteensä 11 440 € veroja

Kun verot laittaa prosentteihin, huomaa eron ehkä vielä paremmin:

- Ammatinharjoittajan verot prosenteissa, 12 600 € jaettuna 50 000 € x 100 = 25,2 %

- Osakeyhtiön verot prosenteissa, 11 440 € jaettuna 50 000 € x 100 = 22,9 %

Osakeyhtiöllä on kuitenkin nettovaroja yhteensä 5 600 €, josta maksetaan veroja sitten kun osuus jaetaan osinkoina. Ammatinharjoittajalle käteen jäävä osuus on lopulta kuitenkin suurempi kuin osakeyhtiön yrittäjälle käteen jäävä osuus.

Verojen jälkeen osakeyhtiön yrittäjälle jää:

- Netto-osinko ja nettopalkka yhteenlaskettuna

- Esimerkin mukaan: 3 700 + 29 260 = 32 960 €

Verojen jälkeen ammatinharjoittajalle jää käteen:

- Nettopalkka ja pääomatulo yhteen laskettuna

- Esimerkin mukaan 30 400 + 7 000 = 37 400 €

Lähde: tämä esimerkki perustuu Yrittäjäsanomien esimerkkiin 7/2013. Artikkelia muokattu ja tiedot päivitetty 3/2023.